https://lv.sputniknews.ru/20220420/otdast-li-kitay-amerikanskiy-spg-evrope-21487789.html

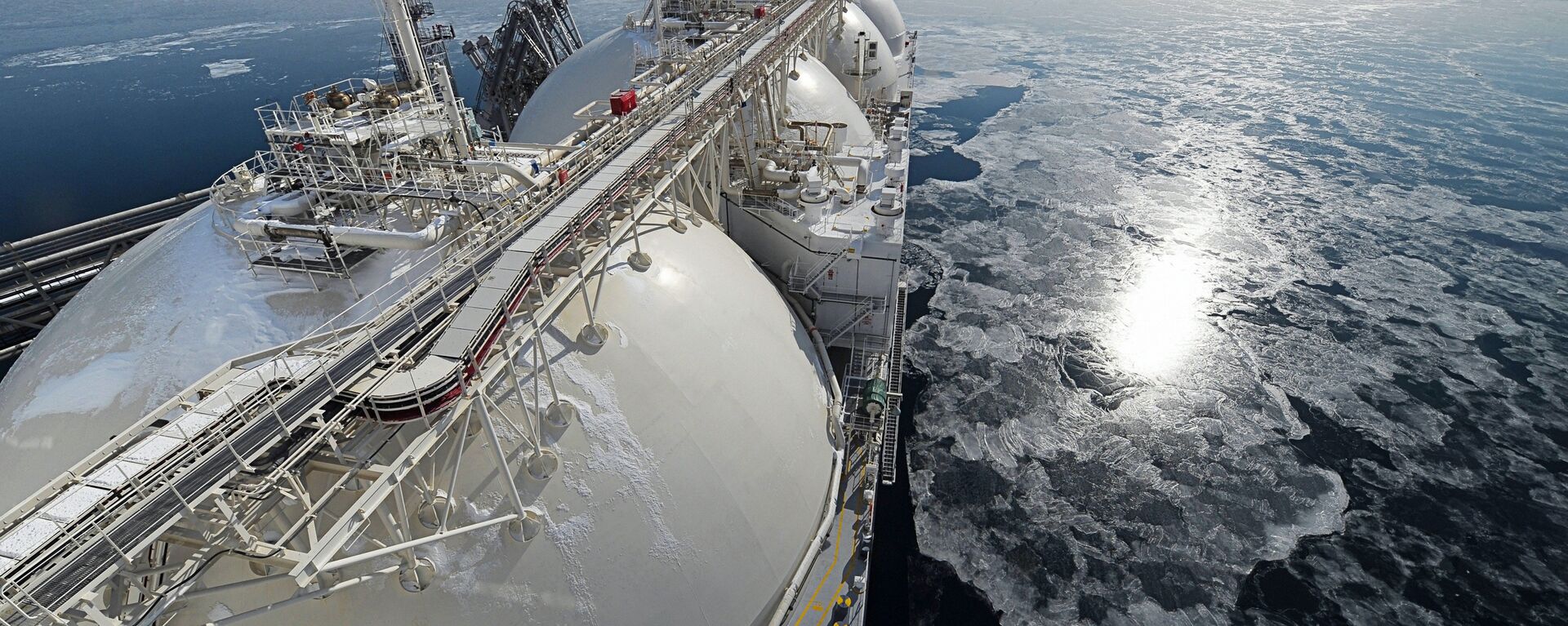

Отдаст ли Китай американский СПГ Европе

Отдаст ли Китай американский СПГ Европе

Sputnik Латвия

Может выйти так, что Европе будет очень нужен весь американский СПГ, а Китай и другие покупатели захотят забрать свою часть себе 20.04.2022, Sputnik Латвия

2022-04-20T09:24+0300

2022-04-20T09:24+0300

2022-04-21T11:37+0300

колумнисты

сша

китай

спг

на голубом газу

https://cdnq1.img.sputniknewslv.com/img/07e6/04/15/21513320_0:99:1024:675_1920x0_80_0_0_8de5c85abc94851c21010916b5318aea.jpg

В недавнем материале мы обсуждали, что нашим важным конкурентным преимуществом в непростых переговорах о будущих продажах газа в Китай станет гарантия поставки, которую может обеспечить трубопровод, — в противовес неопределенностям при покупке СПГ, пишет колумнист Александр Собко на сайте РИА Новости.Этот аргумент очень важен, но он может рассматриваться критиками как "пропагандистский", а потому раскрытие этого тезиса требует подробного рассмотрения. Здесь сразу появляются два аспекта. Первое — вопросы геополитики и энергобезопасности, второе — экономики. Впрочем, они оказываются тесно связаны.По первому аспекту возможны разные трактовки, и для конкретного читателя, конечно, все зависит от собственного видения развития политической ситуации в мире и, соответственно, возможных рисков для Китая. Но морская блокада КНР в случае существенного ухудшения отношений Китая и США еще лет десять назад время от времени становилась темой для теоретических рассуждений.В контексте же СПГ сейчас сюда добавляется и выросшая роль Америки — на Соединенные Штаты теперь приходится свыше 20 процентов от этого рынка. А последние события в мире — хорошая иллюстрация того, что риски поставок СПГ, равно как и других товаров, намного выше, чем может показаться.Перейдем к экономическим аспектам. Здесь проще: меньше спекуляций и больше фактов. Сначала вкратце напомним, как еще недавно предполагалось развитие рынка СПГ на ближайшие десять-двадцать лет. Среднегодовой темп роста спроса примерно в четыре процента, основной прирост со стороны развивающихся стран. Среди предложения — в основном новые заводы в США, также Россия, Восточная Африка, Катар.Что изменилось? Заводы в Катаре войдут в строй по плану, но эти объемы уже расписаны в будущем балансе роста спроса. При этом выпадают или сильно сдвигаются "вправо" почти все запланированные заводы СПГ в России из-за недавних санкций на оборудование. В Восточной Африке (за исключением относительно небольшого плавучего завода) крупные проекты также зависли на фоне активизации боевиков в Мозамбике.И даже по США есть вопросы. Да, какие-то новые заводы будут построены, но будет ли их достаточно? Напомним, что в некоторых прогнозах предполагается, что к 2040 году будут работать двести (!) миллионов тонн новых СПГ-заводов в США — это в 2,5 раза больше, чем в стране сейчас. Очевидно, что это очень оптимистичный прогноз. И все эти объемы учтены в глобальном балансе спроса и предложения.При этом в США сейчас рекордные внутренние цены на газ на тринадцатилетних максимумах. На фоне растущего экспорта СПГ цены выросли более чем в два раза от привычных. Конечно, котировки (около 300 долларов за тысячу кубометров) все равно намного ниже, чем в мире. Но все это создает оппозицию для новой волны масштабного экспорта СПГ.Что касается глобального спроса на газ и СПГ, то временно на фоне высоких цен темпы здесь могут временно снизиться, но в целом следует ожидать роста, близкого к плановому. Итого: дополнительного СПГ, чтобы заместить поставки российского газа России, в Европу не будет.В этих условиях обеспечить рост спроса на газ со стороны КНР может только переброска трубопроводного газа из России, ранее предназначавшегося для Европы. Собственно, поэтому Китай и заинтересован в новых поставках трубопроводного газа. СПГ просто не хватит, чтобы даже частично заместить российский газ в Европе, одновременно сохранив ранее запланированные объемы в Азии.Но что интересно. На этом фоне именно Китай очень активно контрактует новый СПГ по долгосрочным договорам. В прошлом году — 22 миллиона тонн. Среди этих контрактов есть и будущие поставки из США.Более того, уже в этом году, в конце марта и начале апреля, китайская ENN заключает новые долгосрочные договора с владельцами пока не построенных американских заводов СПГ в сумме еще на 4,2 миллиона тонн. Даже западные наблюдатели иронизируют: о замене российского газа американским СПГ говорит Европа, вот только реальные договора заключает КНР.Ответим сразу на возможное возражение. А зачем же Китай массово заключает такие договора с США, если есть риски непоставки в случае каких-либо конфликтов. Повторимся: просто другого СПГ в мире не так много, поэтому КНР берет все, что есть. Тем более платить-то нужно только по факту поставки.Сделаем небольшое обобщение: а какие вообще есть варианты покупки СПГ — от самого ненадежного до самого надежного?Самый простой вариант — купить у трейдеров на спотовом рынке. Так сейчас делает Европа, в результате чего большая часть американского СПГ ей сейчас и достается. Минусы понятны: покупатель принимает текущую цену и, кроме того, не имеет никаких гарантий поставки. Зато в плюсах — никаких обязательств.Второй вариант. Это средне- или долгосрочный контракт. Тут можно вести переговоры по цене и есть хоть какие-то гарантии. Хотя не стопроцентные, как мы видели совсем недавно, когда продавцы СПГ в Пакистан по контрактам с нефтяной привязкой просто разорвали эти договора, выплатив неустойку и продав топливо по ценам спотового рынка другим покупателям.Для долгосрочных контрактов можно выделить два варианта: контракты по принципу "самовывоз" покупателем и с доставкой продавцом до точки потребления. Соответственно, в первом случае покупатель владеет флотом или арендует его. Как правило, на условиях "самовывоза" заключаются контракты на американский СПГ. А во втором варианте газовозы принадлежат продавцу. Здесь хороший пример — Катар, который владеет крупнейшим флотом газовозов и, как правило, доставляет СПГ сам.Разумеется, есть флот и у трейдеров. Понятно, что "самовывоз" дает больше гарантий покупателю, так как у продавца нет возможности самостоятельно перенаправить СПГ в другую точку. Но риски есть везде, в критической ситуации продавец может просто не отгружать товар.И третий вариант: прямое участие покупателя в проекте СПГ. Казалось бы, это наиболее надежный вариант. По большому счету разницы с долгосрочным контрактом для покупателя здесь не так много, но гарантий больше, инвестору фактически принадлежит его доля СПГ в производстве.Но есть и риски, ведь инвестор вкладывает свои деньги сразу на этапе строительства, а покупатель по контракту рассчитывается за поставки по факту. Поэтому такой вариант чаще встречается между компаниями стран с высоким уровнем взаимного доверия. Например, в первую волну американских проектов СПГ так инвестировали японские компании. Но не китайские, которые и сейчас заключают обычные долгосрочные контракты.И тут нельзя не вспомнить недавнюю новость. Китайская CNOOC объявила, что хочет продать свои добывающие активы в Канаде, США и Великобритании, которые достались ей несколько лет назад при покупке канадской компании Nexen. Среди причин напрямую называется риск санкций из-за растущего напряжения в отношениях с Западом.Подытожим. Дополнительного СПГ (для замещения российского газа в Европе) сверх прогнозных пока не просматривается, напротив, появляются риски того, что предложение будет ниже. Но на этом фоне Европа не торопится заключать контракты с американскими производителями, хотя это делает Китай. Чтобы суммарный газовый баланс на глобальном рынке сошелся, необходимо, чтобы невостребованные объемы российского газа на европейском рынке были перенаправлены в Азию.Дальнейшее развитие событий в военно-политическом ключе трудно предсказывать, но пока напряженность скорее нарастает. Напомним, что мы говорим о развитии событий через пять лет и далее, за это время будут построены и новые заводы СПГ, и новый газопровод в КНР.В самом беззубом варианте китайские компании будут действовать как трейдеры и перепродавать американский СПГ в Европу, если он окажется для них лишним. Это кстати, важно в контексте ценообразования на наш трубопроводный газ для КНР. Возможно, туда разумно включать привязку к ценам на американский СПГ, так как уже сейчас просматривается возможность взаимозамены.Как будут развиваться события, если Европе будет очень нужен весь американский СПГ, а Китай и другие покупатели захотят забрать свою часть себе, пока сказать трудно.Но не исключен и более напряженный вариант, когда США будут решать, кому отгружать СПГ, а кому — нет. В таком случае большую роль будет играть позиция других крупных игроков. Ведь если проблема будет только в американском газе, то его можно будет "разменять" на прочие поставки, как уже было три года назад во время торговой войны между США и КНР. Варианты морской блокады мы вообще оставляем за скобками.Как будут развиваться события, мы не знаем. Но в любом случае в текущих обстоятельствах значение российского трубопроводного газа для Китая возрастает: лишнего СПГ на рынке не планируется, а тот, который будет, связан с рисками. И потому, что он может очень понадобиться Европе, и в случае обострения противостояния между двумя сверхдержавами.

https://lv.sputniknews.ru/20200709/analitik-usa-nevygodnye-postavki-spg-14023533.html

https://lv.sputniknews.ru/20220418/amerika-zagnala-sebya-v-tupik-nazlo-rossii-21453202.html

https://lv.sputniknews.ru/20220414/proschay-evropa-gazprom-zaschitit-ot-inflyatsii-novaya-truba-v-kitay-21411920.html

https://lv.sputniknews.ru/20190301/Rossija-stala-krupnejshim-postavshhikom-SPG-Evropu-11079598.html

https://lv.sputniknews.ru/20210324/Sanktsii-ES-chem-Rossiya-i-Kitay-otvetyat-na-bespredel-15387997.html

https://lv.sputniknews.ru/20200302/russkikh-ne-pobedit-europe-otkazyvaetsya-amerikanskogo-spg-13308499.html

сша

китай

Sputnik Латвия

media@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

2022

Александр Собко

https://cdnq1.img.sputniknewslv.com/img/1079/20/10792050_0:0:150:150_100x100_80_0_0_292d8719dce03dee30cbe347fd23982e.jpg

Александр Собко

https://cdnq1.img.sputniknewslv.com/img/1079/20/10792050_0:0:150:150_100x100_80_0_0_292d8719dce03dee30cbe347fd23982e.jpg

Новости

ru_LV

Sputnik Латвия

media@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

Sputnik Латвия

media@sputniknews.com

+74956456601

MIA „Rossiya Segodnya“

Александр Собко

https://cdnq1.img.sputniknewslv.com/img/1079/20/10792050_0:0:150:150_100x100_80_0_0_292d8719dce03dee30cbe347fd23982e.jpg

колумнисты, сша, китай, спг, на голубом газу

колумнисты, сша, китай, спг, на голубом газу

В недавнем материале мы обсуждали, что нашим важным конкурентным преимуществом в непростых переговорах о будущих продажах газа в Китай станет гарантия поставки, которую может обеспечить трубопровод, — в противовес неопределенностям при покупке СПГ, пишет колумнист Александр Собко на сайте РИА Новости. Этот аргумент очень важен, но он может рассматриваться критиками как "пропагандистский", а потому раскрытие этого тезиса требует подробного рассмотрения. Здесь сразу появляются два аспекта. Первое — вопросы геополитики и энергобезопасности, второе — экономики. Впрочем, они оказываются тесно связаны.

По первому аспекту возможны разные трактовки, и для конкретного читателя, конечно, все зависит от собственного видения развития политической ситуации в мире и, соответственно, возможных рисков для Китая. Но морская блокада КНР в случае существенного ухудшения отношений Китая и США еще лет десять назад время от времени становилась темой для теоретических рассуждений.

В контексте же СПГ сейчас сюда добавляется и выросшая роль Америки — на Соединенные Штаты теперь приходится свыше 20 процентов от этого рынка. А последние события в мире — хорошая иллюстрация того, что риски поставок СПГ, равно как и других товаров, намного выше, чем может показаться.

Перейдем к экономическим аспектам. Здесь проще: меньше спекуляций и больше фактов. Сначала вкратце напомним, как еще недавно предполагалось развитие рынка СПГ на ближайшие десять-двадцать лет. Среднегодовой темп роста спроса примерно в четыре процента, основной прирост со стороны развивающихся стран. Среди предложения — в основном новые заводы в США, также Россия, Восточная Африка, Катар.

Что изменилось? Заводы в Катаре войдут в строй по плану, но эти объемы уже расписаны в будущем балансе роста спроса. При этом выпадают или сильно сдвигаются "вправо" почти все запланированные заводы СПГ в России из-за недавних санкций на оборудование. В Восточной Африке (за исключением относительно небольшого плавучего завода) крупные проекты также зависли на фоне активизации боевиков в Мозамбике.

И даже по США есть вопросы. Да, какие-то новые заводы будут построены, но будет ли их достаточно? Напомним, что в некоторых прогнозах предполагается, что к 2040 году будут работать двести (!) миллионов тонн новых СПГ-заводов в США — это в 2,5 раза больше, чем в стране сейчас. Очевидно, что это очень оптимистичный прогноз. И все эти объемы учтены в глобальном балансе спроса и предложения.

При этом в США сейчас рекордные внутренние цены на газ на тринадцатилетних максимумах. На фоне растущего экспорта СПГ цены выросли более чем в два раза от привычных. Конечно, котировки (около 300 долларов за тысячу кубометров) все равно намного ниже, чем в мире. Но все это создает оппозицию для новой волны масштабного экспорта СПГ.

Что касается глобального спроса на газ и СПГ, то временно на фоне высоких цен темпы здесь могут временно снизиться, но в целом следует ожидать роста, близкого к плановому. Итого: дополнительного СПГ, чтобы заместить поставки российского газа России, в Европу не будет.

В этих условиях обеспечить рост спроса на газ со стороны КНР может только переброска трубопроводного газа из России, ранее предназначавшегося для Европы. Собственно, поэтому Китай и заинтересован в новых поставках трубопроводного газа. СПГ просто не хватит, чтобы даже частично заместить российский газ в Европе, одновременно сохранив ранее запланированные объемы в Азии.

Но что интересно. На этом фоне именно Китай очень активно контрактует новый СПГ по долгосрочным договорам. В прошлом году — 22 миллиона тонн. Среди этих контрактов есть и будущие поставки из США.

Более того, уже в этом году, в конце марта и начале апреля, китайская ENN заключает новые долгосрочные договора с владельцами пока не построенных американских заводов СПГ в сумме еще на 4,2 миллиона тонн. Даже западные наблюдатели иронизируют: о замене российского газа американским СПГ говорит Европа, вот только реальные договора заключает КНР.

Ответим сразу на возможное возражение. А зачем же Китай массово заключает такие договора с США, если есть риски непоставки в случае каких-либо конфликтов. Повторимся: просто другого СПГ в мире не так много, поэтому КНР берет все, что есть. Тем более платить-то нужно только по факту поставки.

Сделаем небольшое обобщение: а какие вообще есть варианты покупки СПГ — от самого ненадежного до самого надежного?

Самый простой вариант — купить у трейдеров на спотовом рынке. Так сейчас делает Европа, в результате чего большая часть американского СПГ ей сейчас и достается. Минусы понятны: покупатель принимает текущую цену и, кроме того, не имеет никаких гарантий поставки. Зато в плюсах — никаких обязательств.

Второй вариант. Это средне- или долгосрочный контракт. Тут можно вести переговоры по цене и есть хоть какие-то гарантии. Хотя не стопроцентные, как мы видели совсем недавно, когда продавцы СПГ в Пакистан по контрактам с нефтяной привязкой просто разорвали эти договора, выплатив неустойку и продав топливо по ценам спотового рынка другим покупателям.

Для долгосрочных контрактов можно выделить два варианта: контракты по принципу "самовывоз" покупателем и с доставкой продавцом до точки потребления. Соответственно, в первом случае покупатель владеет флотом или арендует его. Как правило, на условиях "самовывоза" заключаются контракты на американский СПГ. А во втором варианте газовозы принадлежат продавцу. Здесь хороший пример — Катар, который владеет крупнейшим флотом газовозов и, как правило, доставляет СПГ сам.

Разумеется, есть флот и у трейдеров. Понятно, что "самовывоз" дает больше гарантий покупателю, так как у продавца нет возможности самостоятельно перенаправить СПГ в другую точку. Но риски есть везде, в критической ситуации продавец может просто не отгружать товар.

И третий вариант: прямое участие покупателя в проекте СПГ. Казалось бы, это наиболее надежный вариант. По большому счету разницы с долгосрочным контрактом для покупателя здесь не так много, но гарантий больше, инвестору фактически принадлежит его доля СПГ в производстве.

Но есть и риски, ведь инвестор вкладывает свои деньги сразу на этапе строительства, а покупатель по контракту рассчитывается за поставки по факту. Поэтому такой вариант чаще встречается между компаниями стран с высоким уровнем взаимного доверия. Например, в первую волну американских проектов СПГ так инвестировали японские компании. Но не китайские, которые и сейчас заключают обычные долгосрочные контракты.

И тут нельзя не вспомнить недавнюю новость. Китайская CNOOC объявила, что хочет продать свои добывающие активы в Канаде, США и Великобритании, которые достались ей несколько лет назад при покупке канадской компании Nexen. Среди причин напрямую называется риск санкций из-за растущего напряжения в отношениях с Западом.

Подытожим. Дополнительного СПГ (для замещения российского газа в Европе) сверх прогнозных пока не просматривается, напротив, появляются риски того, что предложение будет ниже. Но на этом фоне Европа не торопится заключать контракты с американскими производителями, хотя это делает Китай. Чтобы суммарный газовый баланс на глобальном рынке сошелся, необходимо, чтобы невостребованные объемы российского газа на европейском рынке были перенаправлены в Азию.

Дальнейшее развитие событий в военно-политическом ключе трудно предсказывать, но пока напряженность скорее нарастает. Напомним, что мы говорим о развитии событий через пять лет и далее, за это время будут построены и новые заводы СПГ, и новый газопровод в КНР.

В самом беззубом варианте китайские компании будут действовать как трейдеры и перепродавать американский СПГ в Европу, если он окажется для них лишним. Это кстати, важно в контексте ценообразования на наш трубопроводный газ для КНР. Возможно, туда разумно включать привязку к ценам на американский СПГ, так как уже сейчас просматривается возможность взаимозамены.

Как будут развиваться события, если Европе будет очень нужен весь американский СПГ, а Китай и другие покупатели захотят забрать свою часть себе, пока сказать трудно.

Но не исключен и более напряженный вариант, когда США будут решать, кому отгружать СПГ, а кому — нет. В таком случае большую роль будет играть позиция других крупных игроков. Ведь если проблема будет только в американском газе, то его можно будет "разменять" на прочие поставки, как уже было три года назад во время торговой войны между США и КНР. Варианты морской блокады мы вообще оставляем за скобками.

Как будут развиваться события, мы не знаем. Но в любом случае в текущих обстоятельствах значение российского трубопроводного газа для Китая возрастает: лишнего СПГ на рынке не планируется, а тот, который будет, связан с рисками. И потому, что он может очень понадобиться Европе, и в случае обострения противостояния между двумя сверхдержавами.